CỔNG THÔNG TIN VÀ ĐẦU TƯ QUỐC TẾ

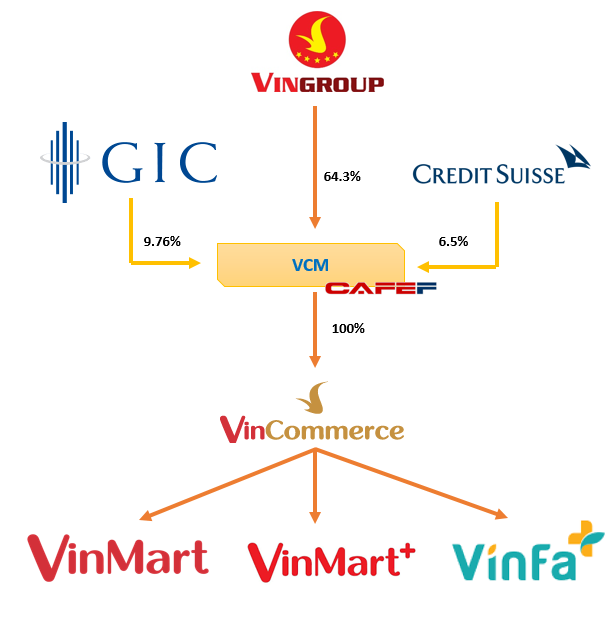

Đầu tháng 9, Quỹ đầu tư GIC của Chính phủ Singapore đã thông báo dẫn đầu một nhóm nhà đầu tư rót 500 triệu USD vào CTCP Phát triển Thương mại và Dịch vụ VCM - công ty mới được thành lập đang sở hữu 100% vốn Vincommerce, đơn vị vận hành hệ thống 113 siêu thị Vinmart và hơn 1.900 cửa hàng Vinmart+.

Trước giao dịch này, Vingroup nắm giữ 64,3% cổ phần của VCM.

Theo thông tin chúng tôi có được, GIC - thông qua công ty con Ardolis Investment - cùng chi nhánh Singapore của Credit Suisse đã mua hơn 104,66 triệu cổ phần phổ thông, tương ứng với 16,26% cổ phần của VCM. Trong đó, Ardolis nắm giữ 9,76% và Credit Suisse nắm giữ 6,5%. Ardolis Investment hiện cũng trực tiếp sở hữu 5,64% cổ phần của Masan Group.

Vốn điều lệ của VCM không thay đổi sau giao dịch như vậy GIC và Credit Suisse đã mua lại cổ phần hiện hữu của VCM.

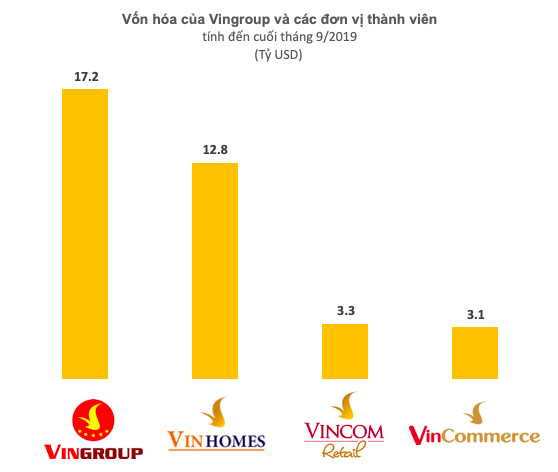

Nếu như toàn bộ 500 triệu USD đã được giải ngân đổi lấy 16,26% cổ phần thì GIC đã định giá VCM ở mức 3,08 tỷ USD, tương đương 71.300 tỷ đồng - cao hơn 26% so với vốn hóa thị trường hiện tại của Thế giới Di động là 2,44 tỷ USD (~ 56.700 tỷ đồng) và thấp hơn một chút so với Vincom Retail, hiện đạt 3,3 tỷ USD. Hiện tại trên sàn chứng khoán có khoảng 15 doanh nghiệp có vốn hóa trên 3 tỷ USD.

Mức định giá trên là kết quả rất ấn tượng khi mà hệ thống VinMart/VinMart+ mới chỉ gia nhập thị trường bán lẻ Việt Nam từ cuối năm 2014 sau khi Vingroup mua lại hệ thống Ocean Mart từ Ocean Group.

Trong 5 năm qua, Vincommerce đã kết hợp cả việc tự mở mới hệ thống cũng như mua lại một loạt doanh nghiệp trong ngành như Maximark, Fivimart, Zakka hay Shop & Go để trở thành nhà bán lẻ đứng đầu về quy mô.

Kiến Khang

Theo Trí thức trẻ