CỔNG THÔNG TIN VÀ ĐẦU TƯ QUỐC TẾ

Tổng công ty Phát triển đô thị Kinh Bắc (mã: KBC) thông qua Nghị quyết HĐQT triển khai phương án chào bán riêng lẻ cổ phiếu. Cụ thể, công ty sẽ chào bán 250 triệu cổ phiếu cho 11 nhà đầu tư. Cổ phiếu chào bán riêng lẻ sẽ bị hạn chế giao dịch trong 1 năm.

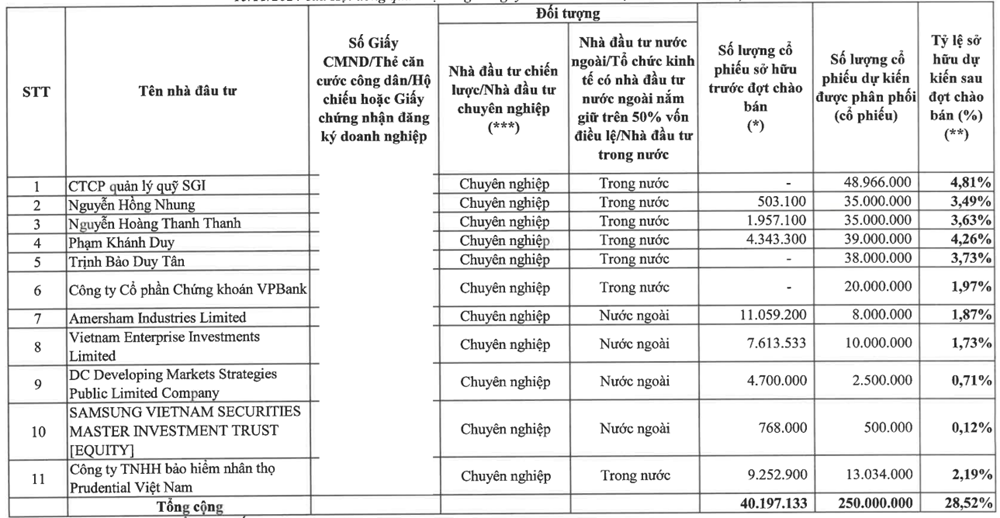

Theo danh sách 11 nhà đầu tư sẽ tham gia mua cổ phiếu riêng lẻ, Công ty cổ phần Quản lý quỹ SGI mua nhiều nhất 48,97 triệu đơn vị, Chứng khoán VPBank mua 20 triệu đơn vị, Công ty TNHH bảo hiểm nhân thọ Prudential Việt Nam mua 13 triệu đơn vị. Các cá nhân như Nguyễn Hồng Nhung, Nguyễn Hoàng Thanh Thanh, Phạm Khánh Duy, Trịnh Bảo Duy Tân dự kiến mua từ 35 triệu đến 39 triệu đơn vị. 4 tổ chức nước ngoài cũng tham gia mua gồm DC Developing Markets Strategies Public Limited Company, Samsung Vietnam Securities Master Investment Trust, Vietnam Enterprise Investments Limited, Amersham Industries Limited.

Nguồn: KBC

Nguồn: KBC

Giá bán dự kiến sẽ bằng 80% giá đóng cửa bình quân của 30 phiên giao dịch liền kề trước ngày UBCKNN có công văn chấp thuận/xác nhận việc nhận đầy đủ hồ sơ đăng ký chào bán cổ phiếu riêng lẻ của KBC, nhưng không thấp hơn 16.200 đồng/cp. Thời điểm thực hiện từ quý I đến quý III/2025. Số tiền thu được từ đợt chào bán sẽ được sử dụng để tái cơ cấu các khoản nợ, bổ sung vốn lưu động cho hoạt động sản xuất kinh doanh.

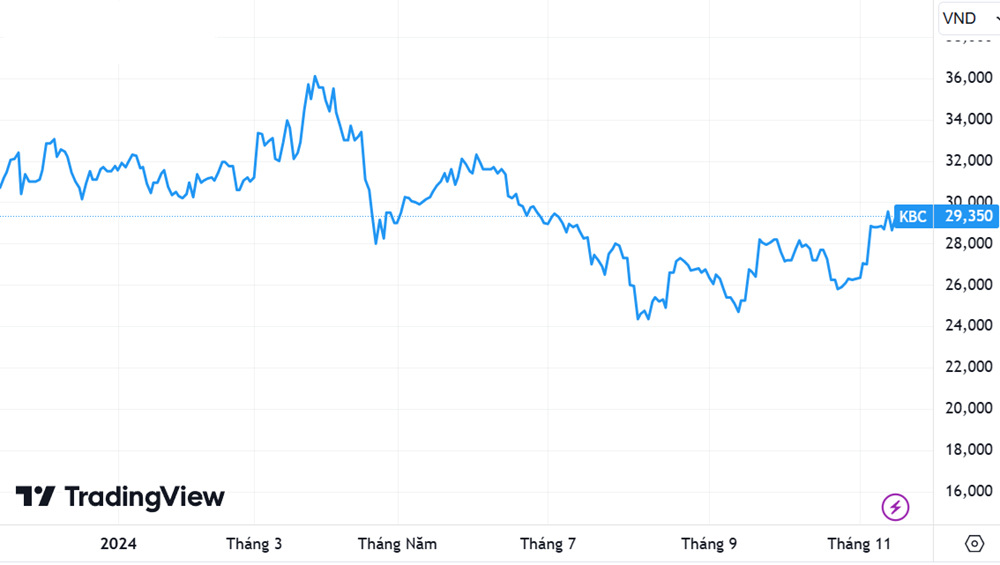

Cổ phiếu KBC hiện giao dịch ở vùng giá 29.350 đồng/cp, phục hồi 17% so với vùng giá tháng 9 nhưng vẫn thấp hơn nhiều so với vùng giá 35.000 đồng/cp của tháng 3.

Diễn biến cổ phiếu KBC trong 1 năm qua. Nguồn: TradingView

Diễn biến cổ phiếu KBC trong 1 năm qua. Nguồn: TradingView

Với diễn biến đó, Đô thị Kinh Bắc giả định mức giá chào bán khoảng 25.000 đồng/cp thì nguồn tiền thu được khoảng 6.250 tỷ đồng. Doanh nghiệp sẽ phân bổ 6.090 tỷ đồng để cơ cấu các khoản nợ (4.428 tỷ trả nợ gốc và lãi vay Công ty cổ phần khu công nghiệp Sài Gòn Bắc Giang, 1.462 tỷ trả gốc và lãi vay Công ty cổ phần Khu công nghiệp Sài Gòn Hải Phòng); 160 tỷ bổ sung vốn lưu động (105 tỷ chi phí lãi vay VIB và 55 tỷ chi phí lưu động khác).

Trong trường hợp số tiền thu được ít hơn 6.250 tỷ đồng, HĐQT sẽ xem xét sử dụng linh hoạt nguồn vốn vay ngân hàng, các nguồn vốn từ lợi nhuận để lại và khấu hao trong năm để bù đắp cho số tiền thiếu hụt trong tổng nhu cầu sử dụng vốn.

Theo BCTC hợp nhất quý III, Đô thị Kinh Bắc có 21.726 tỷ đồng nợ phải trả, tăng thêm 8.513 tỷ đồng so với đầu năm. Trong đó, những khoản nợ lớn như hơn 2.500 tỷ đồng chi phí phải trả ngắn hạn (chi phí phát triển cơ sở hạ tầng trích trước đối với doanh thu đã ghi nhận, chi phí lãi vay phải trả), 3.044 tỷ đồng phải trả ngắn hạn khác (nhận đặt cọc, phải trả, phải nộp ngắn hạn khác), 5.737 tỷ đồng phải trả dài hạn (nhận đặt cọc dài hạn), 5.539 tỷ đồng vay dài hạn…

Về kết quả kinh doanh, doanh nghiệp do ông Đặng Thành Tâm làm Chủ tịch HĐQT ghi nhận doanh thu giảm đến 58% xuống 1.994 tỷ đồng và lợi nhuận sau thuế giảm hơn 80% xuống 397 tỷ đồng.