CỔNG THÔNG TIN VÀ ĐẦU TƯ QUỐC TẾ

Theo số liệu của Ngân hàng Nhà nước, tín dụng toàn hệ thống đến 30/9 tăng 9% so với đầu năm và tăng 16% so với cùng kỳ năm trước. Như vậy, ngành ngân hàng đã cho vay thêm được 1,2 triệu tỷ đồng, thực hiện khoảng 60% mục tiêu tăng trưởng tín dụng đề ra và hạn mức có thể cho vay thêm trong quý IV còn lại khoảng 800.000 tỷ đồng.

Theo nhiều chuyên gia, nhu cầu vay vốn thường tăng cao vào cuối năm nên mục tiêu giải ngân 2 triệu tỷ đồng vào nền kinh tế năm nay hoàn toàn khả thi.

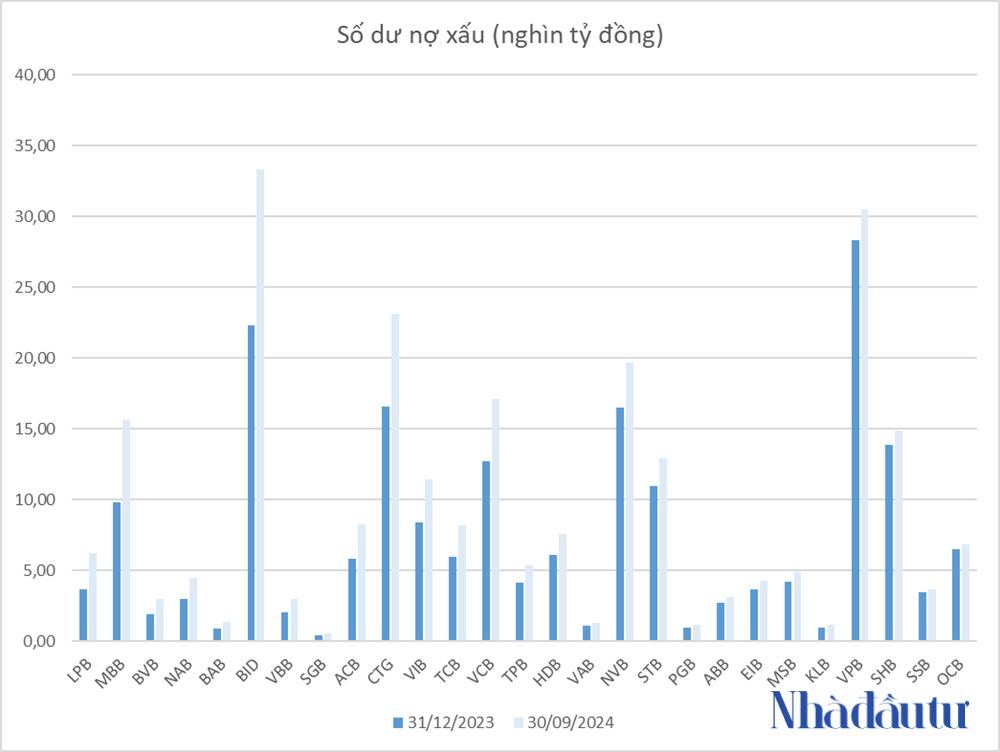

Tuy nhiên, nợ xấu cũng đang phình to đáng kể. Theo thống kê của nhadautu.vn trên 27 ngân hàng đưa cổ phiếu lên sàn chứng khoán, tổng nợ xấu (chỉ xét cho vay khách hàng) tính đến cuối tháng 9 đạt 251.500 tỷ đồng, tăng thêm 56.800 tỷ đồng (~ 2,3 tỷ USD) so với đầu năm, tức tăng 29%. Tỷ lệ nợ xấu cũng tăng từ 1,9% lên 2,2%, vẫn trong ngưỡng an thoàn theo chuẩn quốc tế.

LPBank (mã: LPB) là ngân hàng có tốc độ tăng nợ xấu lớn nhất. Nợ xấu tại thời điểm cuối quý III là 6.272 tỷ đồng, tăng 70% so với đầu năm. Trong đó, nợ có khả năng mất vốn gấp 2,3 lần lên 2.717 tỷ đồng. Xét theo kỳ hạn, khoản nợ quá hạn cũng tăng mạnh 73% lên 3.090 tỷ đồng. Tỷ lệ nợ xấu của LPBank cũng tăng từ 1,3% lên gần 2%.

Nhìn lại, trong 9 tháng đầu năm, LPB là một trong những ngân hàng tích cực cho vay nhất, tăng trưởng tính dụng đạt 16,1%, cao hơn nhiều so với trung bình ngành và vượt cả chỉ tiêu chung của ngành cho cả năm. Lĩnh vực mà nhà băng này tăng cường giải ngân là bán buôn và bán lẻ, sửa chữa ôtô, mô tô, xe máy và xe có động cơ, dư nợ tăng từ 59.572 tỷ đồng lên 85.413 tỷ đồng.

Hay MBBank (mã: MBB) ghi nhận số dư nợ xấu tại cuối quý III ở mức 15.684 tỷ đồng, tăng gần 60% so với đầu năm. Trong đó, nợ có khả năng mất vốn tăng 40% lên 4.047 tỷ đồng. Tỷ lệ nợ xấu tăng từ 1,6% lên 2,2% (bao gồm các khoản cho vay margin chứng khoán và ứng trước khách hàng tại MBS – công ty con).

Tương tự LPBank, Ngân hàng Quân đội cũng có tốc độ tăng trưởng tín dụng cao với 14,9%. Nhà băng đã giải ngân gần 91.000 tỷ đồng trong 9 tháng, riêng lĩnh vực bán buôn, bán lẻ, sửa chữa ôtô, xe máy và xe có động cơ khác là 31.500 tỷ đồng.

Nhiều nhà băng khác ghi nhận số dư nợ xấu tăng từ 50% như BVBank (mã: BVB), NamABank (mã: NAB), BacABank (mã: BAB) và BIDV (mã: BID). Lưu ý, BIDV vượt qua VPBank (mã: VPB) trở thành ngân hàng có số dư nợ xấu lớn nhất với 33.350 tỷ đồng, tăng 49,2% so với đầu năm. Nợ có khả năng mất vốn của BIDV lên tới 18.291 tỷ đồng, tăng 40,5%. Dù vậy, ở quy mô dư nợ hơn 1.900 tỷ đồng – lớn nhất trong số các nhà băng đưa cổ phiếu lên sàn chứng khoán, tỷ lệ nợ xấu của BIDV vẫn trong ngưỡng an toàn 1,7%, tăng so với mức 1,3% đầu năm.

Xét về tỷ lệ nợ xấu, có 8 nhà băng có tỷ lệ vượt ngưỡng an toàn theo chuẩn quốc tế (> 3%) gồm Ngân hàng Quốc dân (mã: NVB), VPBank, BVBank, VIB, Vietbank (mã: VBB), ABBank (mã: ABB), PGBank (mã: PGB) và OCB.

Trong năm 2023, nợ có khả năng mất vốn của Ngân hàng Quốc dân bất ngờ tăng vọng từ 3.280,6 tỷ đồng lên 13.776 tỷ đồng. Cho đến hết tháng 9 năm nay, con số nợ có khả năng mất vốn tiếp tục tăng lên 18.695 tỷ đồng, chiếm 28,4% tổng dư nợ.

Xét cả nợ dưới tiêu chuẩn và nợ nghi ngờ thì tỷ lệ nợ xấu của NCB là 30,6%, tăng so với mức 29,8% đầu năm. Khác với nhiều đơn vị, Ngân hàng Xây dựng giải ngân nhiều vào lĩnh vực xây dựng, sản xuất vật chất và dịch vụ tiêu dùng của hộ gia đình, tỷ trọng lên đến 75% tổng dư nợ tín dụng giai đoạn 2022 – 2023.

VPBank cũng có tỷ lệ nợ xấu cao 4,8%. Tuy nhiên, dù tăng trưởng tín dụng tăng 12% nhưng tỷ lệ nợ xấu lại giảm (từ 5% về 4,8%). Điều này cho thấy chất lượng tài sản của ngân hàng đang có sự cải thiện. VPBank, SHB và OCB là những ngân hàng hiếm hoi có tỷ lệ nợ xấu đi lùi so với năm 2023.