CỔNG THÔNG TIN VÀ ĐẦU TƯ QUỐC TẾ

Trong các tháng đầu năm 2023, ngân hàng trung ương trên thế giới tiếp tục tăng lãi suất và neo ở mức cao, diễn biến lạm phát vẫn khó lường. Trong nước, lạm phát mặc dù tăng nhưng có xu hướng chậm lại, tăng trưởng kinh tế còn nhiều khó khăn; thanh khoản của các tổ chức tín dụng dư thừa, đáp ứng nhu cầu thanh toán của nền kinh tế; tỷ giá diễn biến ổn định, Ngân hàng Nhà nước mua được ngoại tệ bổ sung dự trữ ngoại hối. Đồng thời, các tổ chức tín dụng cũng đã nỗ lực tiết giảm chi phí, giảm mặt bằng lãi suất huy động.

MẶT BẰNG LÃI SUẤT DẦN ỔN ĐỊNHThực hiện chủ trương của Quốc hội, chỉ đạo của Chính phủ, Thủ tướng Chính phủ về giảm lãi suất cho vay nhằm tháo gỡ khó khăn cho nền kinh tế, doanh nghiệp và người dân, Ngân hàng Nhà nước đã điều chỉnh giảm liên tục 3 lần các mức lãi suất với mức giảm 0,5-1,5%/năm trong tháng 3, tháng 4 và 5/2023. Cụ thể: giảm 1%/năm lãi suất tái cấp vốn và lãi suất chiết khấu, giảm 1,5%/năm lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của Ngân hàng Nhà nước đối với tổ chức tín dụng, chi nhánh ngân hàng nước ngoài; giảm 0,5-1,0%/năm lãi suất tối đa tiền gửi bằng VND kỳ hạn dưới 6 tháng; giảm 1%/năm mức lãi suất cho vay ngắn hạn tối đa bằng VND của tổ chức tín dụng đối với khách hàng vay để đáp ứng nhu cầu vốn phục vụ một số lĩnh vực, ngành kinh tế.

Theo Phó thống đốc Nguyễn Thanh Hà, đến nay, về cơ bản mặt bằng lãi suất đã ổn định, lãi suất phát sinh mới có xu hướng giảm dần trong tháng đầu năm 2023. Lãi suất tiền gửi bình quân phát sinh mới của các ngân hàng thương mại ở mức khoảng 6,1%/năm (giảm 0,37%/năm so với cuối năm 2022); lãi suất cho vay bình quân VND phát sinh mới của các ngân hàng thương mại ở mức khoảng 9,07%/năm (giảm 0,9%/năm so với cuối năm 2022).

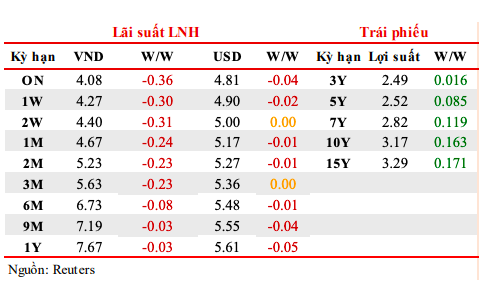

Trên thị trường tiền tệ liên ngân hàng, trong tuần từ 22/5 - 26/5, lãi suất VND liên ngân hàng tiếp tục biến động theo xu hướng giảm ở tất cả các kỳ hạn từ 1 tháng trở xuống qua cả 5 phiên. Chốt ngày 26/5, lãi suất VND liên ngân hàng giao dịch quanh mức: qua đêm 4,08% (-0,36 %so với phiên cuối tuần trước đó); 1 tuần 4,27% (-0,3 %); 2 tuần 4,4% (-0,31 %); 1 tháng 4,67% (-0,24%).

Lãi suất USD liên ngân hàng tăng – giảm nhẹ qua các phiên. Phiên cuối tuần 26/5, lãi suất USD liên ngân hàng đóng cửa ở mức: qua đêm 4,81% (-0,04%); 1 tuần 4,9% (-0,02 %); 2 tuần 5% (không thay đổi) và 1 tháng 5,17% (-0,01 %).

Diễn biến lãi suất liên ngân hàng tuần từ 22- 26/5/2023.

Diễn biến lãi suất liên ngân hàng tuần từ 22- 26/5/2023.

Trên thị trường mở, thống kê của Nghóm nghiên cứu MSB cho thấy, tuần từ 22/5 - 26/5, trên kênh cầm cố, Ngân hàng Nhà nước chào thầu ở 2 kỳ hạn 7 ngày và 28 ngày, mỗi kỳ hạn 50.000 tỷ đồng, 2 phiên đầu với lãi suất 5%, 3 phiên cuối với lãi suất giảm xuống mức 4,5%. Có 547,61 tỷ đồng trúng thầu ở kỳ hạn 7 ngày, kỳ hạn 28 ngày không có khối lượng trúng thầu; có 753,48 tỷ đồng đáo hạn. Ngân hàng Nhà nước không chào thầu tín phiếu Ngân hàng Nhà nước, có 48.999,8 tỷ đồng tín phiếu đáo hạn trong tuần qua.

Như vậy, Ngân hàng Nhà nước bơm ròng 48.793,93 tỷ đồng ra thị trường thông qua nghiệp vụ thị trường mở trong tuần từ 22/5-26/5. Khối lượng lưu hành trên kênh cầm cố hiện tại giảm xuống mức 1.481,84 tỷ VND, tín phiếu NHNN giảm xuống mức 41.700 tỷ VND.

BỐN ĐỊNH HƯỚNG QUAN TRỌNGGiới phân tích đánh giá việc Ngân hàng Nhà nước giảm một số lãi suất điều hành mới chỉ là điều kiện cần chứ chưa phải điều kiện đủ để thúc đẩy tăng trưởng kinh tế.

Điều kiện đủ ở đây là khả năng hấp thụ vốn của doanh nghiệp. Trong khi đó, năng lực hấp thụ vốn phụ thuộc nhiều vào các biến số trong và ngoài nước.

Có thể kể đến yếu tố bên ngoài như sự hồi phục nhu cầu tiêu dùng của các đối tác thương mại lớn của Việt Nam như Mỹ, EU, Nhật Bản, Hàn Quốc....

Các yếu tố trong nước như các chính sách đẩy mạnh giải ngân đầu tư công; các chính sách kích thích tiêu dùng nội địa của Chính phủ như gia hạn thời hạn nộp thuế giá trị gia tăng, thuế thu nhập doanh nghiệp, thuế thu nhập cá nhân và phí thuê đất trong năm 2023 và đề xuất giảm thuế VAT từ 10% xuống còn 8% cho tất cả các hàng hóa và dịch vụ; các chính sách hỗ trợ cho lĩnh vực bất động sản và trái phiếu doanh nghiệp nhằm thúc đẩy thị trường và giải phóng dòng vốn…; Các chính sách này khi được triển khai đồng bộ và thực chất đến từng doanh nghiẹp và người tiêu dùng, sẽ góp phần tăng khả năng hấp thụ vốn, qua đó thúc đẩy tăng trưởng kinh tế Việt Nam trong năm 2023 và tạo đà cho những năm tiếp theo.

Theo Phó thống đốc Nguyễn Thanh Hà, khó khăn của nền kinh tế là khó khăn tổng thể, trong đó có thể phân ra khó khăn của doanh nghiệp và khó khăn của các ngân hàng. Nếu các ngân hàng hỗ trợ doanh nghiệp ở mức chấp nhận được thì nền kinh tế sẽ tốt lên. Nếu ngân hàng hoãn, giãn nợ, ngân hàng nới lỏng điều kiện tín dụng thì khó khăn sẽ chuyển về phía ngân hàng, gây nguy cơ rủi ro mất an toàn hệ thống.

"Bài toán khó đặt ra ở đây là Ngân hàng Nhà nước phải tìm được điểm hài hoà vẫn hỗ trợ cho nền kinh tế nhưng vẫn đảm bảo an toàn hệ thống ngân hàng. Đặc biệt, trong điều hành chính sách tiền tệ không cho phép “thử sai”. Vì vậy, trong điều hành chính sách tiền tệ cần hướng đến cân bằng các mục tiêu ổn định nền kinh tế vĩ mô, kiểm soát lạm phát, ổn định thị trường tiền tệ, hướng đến mục tiêu chung dài hạn ổn định hệ thống ngân hàng”, Phó thống đốc Nguyễn Thanh Hà cho biết.

Trong nửa cuối của năm 2023, tình hình thế giới và trong nước còn nhiều diễn biến khó lường. Vì vậy, Ngân hàng Nhà nước sẽ điều hành chính sách tiền tệ chắc chắn, theo 4 định hướng chính.

Thứ nhất, điều hành nghiệp vụ thị trường mở linh hoạt, chủ động, sẵn sàng hỗ trợ thanh khoản cho hệ thống tổ chức tín dụng. Tái cấp vốn đối với tổ chức tín dụng để hỗ trợ thanh khoản, cho vay các chương trình đã được Chính phủ, Thủ tướng Chính phủ phê duyệt, hỗ trợ quá trình cơ cấu lại tổ chức tín dụng và xử lý nợ xấu. Điều hành công cụ dự trữ bắt buộc phù hợp với diễn biến kinh tế, tiền tệ, các biện pháp điều hành chính sách tiền tệ khác để thực hiện mục tiêu chính sách tiền tệ.

Thứ hai, điều hành lãi suất phù hợp với cân đối vĩ mô, lạm phát và mục tiêu chính sách tiền tệ; tiếp tục khuyến khích các tổ chức tín dụng tiết giảm chi phí, giảm mặt bằng lãi suất cho vay nhằm hỗ trợ doanh nghiệp phục hồi và phát triển sản xuất, kinh doanh.

Thứ ba, điều hành tỷ giá phù hợp với điều kiện thị trường, can thiệp thị trường khi cần thiết, phối hợp đồng bộ các biện pháp và công cụ chính sách tiền tệ để bình ổn thị trường ngoại tệ, góp phần kiểm soát lạm phát và ổn định kinh tế vĩ mô.

Thứ tư, tiếp tục điều hành tăng trưởng tín dụng theo chỉ tiêu định hướng 14-15% cả năm 2023; chỉ đạo tổ chức tín dụng hướng tín dụng vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên và các động lực tăng trưởng kinh tế theo chủ trương của Chính phủ, kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro; tạo điều kiện thuận lợi cho doanh nghiệp và người dân tiếp cận vốn tín dụng ngân hàng.