CỔNG THÔNG TIN VÀ ĐẦU TƯ QUỐC TẾ

(KTSG) – Trong ngắn hạn, có thể tỷ giá tăng cao hơn 3%, thậm chí lên 4% nhưng sau đó sẽ giảm dần và cả năm dao động ở biên độ xoay quanh 3%.

Chủ động hút tiền để ngăn đầu cơ tỷ giáTỷ giá ‘tăng nhiệt’, thị trường chứng khoán sắp tới sẽ ra sao? Việc giá đô la Mỹ trong nước tăng cao trong hai tháng đầu năm 2024 – một trong những nguyên nhân là vì đồng tiền này trên thế giới liên tục tăng.

Việc giá đô la Mỹ trong nước tăng cao trong hai tháng đầu năm 2024 – một trong những nguyên nhân là vì đồng tiền này trên thế giới liên tục tăng.

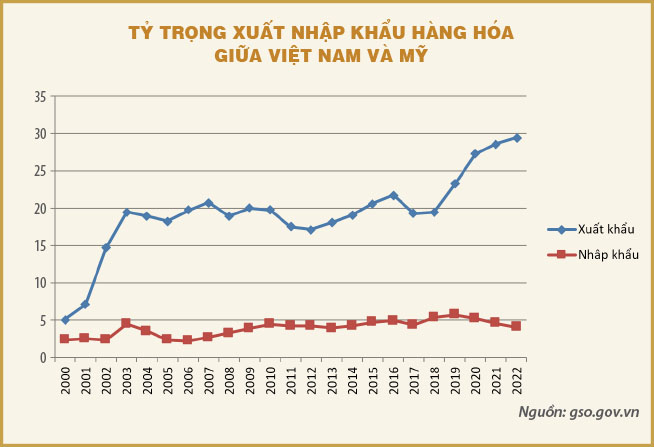

Từ năm 2000-2022, tỷ trọng xuất khẩu từ Việt Nam sang Mỹ trong tổng kim ngạch xuất khẩu hàng hóa tăng từ 5,1% lên xấp xỉ 30%. Trong khi đó, tỷ trọng nhập khẩu hàng hóa của Việt Nam từ Mỹ trong tổng kim ngạch nhập khẩu hàng hóa tăng không đáng kể, từ 2,3% lên 4,03%.

Tuy nhiên, đối với nền kinh tế Việt Nam, tiền đồng mất giá không hoàn toàn có lợi cho xuất khẩu, do sản phẩm Việt Nam xuất khẩu sang Mỹ cơ bản là sản phẩm sản xuất gia công của khu vực có vốn đầu tư trực tiếp nước ngoài (FDI); hàm lượng phía Việt Nam nhận được rất ít ỏi (theo tính toán từ bảng cân đối liên ngành thì phần Việt Nam được hưởng lợi từ xuất khẩu chỉ khoảng từ 14-18%).

Năm 2023 nhập khẩu của Việt Nam từ Mỹ chỉ chiếm khoảng trên 4% tổng kim ngạch nhập khẩu hàng hóa. Song ngoại tệ thanh toán vẫn chủ yếu là đô la Mỹ do:

– Đô la Mỹ là đồng tiền được lựa chọn nhiều nhất cho các giao dịch thanh toán quốc tế, không chỉ ở Việt Nam mà trên cả thế giới.

– Một đồng tiền nào đó được chọn làm phương tiện thanh toán phải đáp ứng được những tiêu chuẩn cơ bản như là một đồng tiền mạnh, ổn định, không bị những rủi ro như mất khả năng thanh toán, phá giá hay lên giá đột xuất với biên độ lớn, (được phép) chuyển đổi và thanh toán dễ dàng ở mọi nơi, và là đồng tiền của nước chiếm tỷ trọng lớn trong thương mại thế giới…

– Vì những lý do này, thường chỉ có đồng tiền của những nước đã phát triển và có nền kinh tế lớn trong tốp 5 của thế giới như Mỹ, Nhật Bản, Đức, Anh, Pháp, và gần đây hơn là EU, mới được sử dụng; trong số đó phổ biến nhất là đô la Mỹ vì Mỹ là nước có tỷ trọng thương mại lớn nhất trên thế giới.

– Nếu so sánh đô la Mỹ và những ngoại tệ mạnh nêu trên thì đương nhiên những ngoại tệ khác có mức độ rủi ro lớn hơn và kém thông dụng, khó lưu hành hơn. Vì thế, đô la Mỹ, đứng ở góc độ nhà xuất khẩu, đương nhiên người ta không dại gì muốn thanh toán bằng đồng tiền “thiểu số” nào khác, chẳng hạn tiền đồng, ringgit (Malaysia), peso (Philippines) hay rupi (Indonesia)… cho dù họ xuất khẩu sang chính những nước đó, đặc biệt khi những đồng tiền này có lịch sử thăng trầm lớn.

– Ngược lại, nhà nhập khẩu thì muốn được “đẩy” cái rủi ro hối đoái này về phía nhà xuất khẩu bằng cách muốn thanh toán bằng đồng bản tệ của mình. Đấy là còn chưa kể đến nhiều trong số những đồng tiền “thiểu số” trên còn không có tính chuyển đổi quốc tế, nghĩa là không thể, không được phép tự do mua bán trên thị trường ngoại tệ trong nước và hải ngoại nên nếu có muốn dùng để thanh toán thì cũng không được (phép).

Việc giá đô la Mỹ trong nước tăng cao trong hai tháng đầu năm 2024 – một trong những nguyên nhân là vì đồng tiền này trên thế giới liên tục tăng. Nếu như đầu năm 2024, chỉ số USD-Index ở mức 101,38 điểm thì hiện đã lên trên 104 điểm. Tuy Cục Dự trữ liên bang Mỹ (Fed) đã đưa ra thông điệp có thể giảm lãi suất trong năm nay nhưng đến hiện tại vẫn chưa rõ thời điểm nào sẽ bắt đầu giảm. Lãi suất ở Mỹ vẫn duy trì ở mức cao khi lạm phát tháng 1-2024 là 3,1%, thấp hơn mức 3,4% của tháng 12-2023 nhưng còn cách xa mục tiêu giảm xuống 2% mà Fed đưa ra. Điều này phần nào gây áp lực lên tỷ giá hối đoái của nhiều nước trên thế giới, trong đó có Việt Nam.

Trong khi các kênh đầu tư truyền thống như chứng khoán, bất động sản không ổn định, lãi suất tiền gửi ngân hàng liên tục giảm…, dòng tiền trong nước tìm nơi phòng vệ như vàng và ngoại tệ (như đô la Mỹ), điều này khiến giá vàng và đô la Mỹ tăng lên.

Bên cạnh đó, số liệu thống kê cho thấy kim ngạch nhập khẩu hàng hóa tính chung hai tháng đầu năm 2024 ước đạt 54,62 tỉ đô la Mỹ, tăng 18% so với cùng kỳ năm trước; trong đó, khu vực kinh tế trong nước đạt 19,67 tỉ đô la, tăng 27,4% và khu vực FDI đạt 34,95 tỉ đô la, tăng 13,3%, mức cao nhất kể từ tháng 7-2022. Về xuất khẩu, tính chung hai tháng đầu năm 2024, kim ngạch xuất khẩu hàng hóa ước đạt 59,34 tỉ đô la, tăng 19,2% so với cùng kỳ năm trước; trong đó, khu vực kinh tế trong nước đạt 16,14 tỉ đô la, tăng 33,3%, chiếm 27,2% tổng kim ngạch xuất khẩu; khu vực FDI (kể cả dầu thô) đạt 43,2 tỉ đô la, tăng 14,7%, chiếm 72,8% tổng kim ngạch xuất khẩu.

Như vậy, các doanh nghiệp xuất khẩu có đơn hàng gia tăng nên việc nhập khẩu nguyên phụ liệu để sản xuất hàng cũng nhiều hơn, nhu cầu mua ngoại tệ để thanh toán tăng lên, từ đó làm tỷ giá cũng tăng theo.

Việc nhập khẩu hàng hóa gia tăng là tin tốt cho nền kinh tế nhưng trong ngắn hạn cũng góp phần gây áp lực cho tỷ giá hối đoái. Ngoài ra, cũng không loại trừ yếu tố đầu cơ. Khi những nhà đầu cơ nhận thấy tỷ giá có xu hướng tăng, họ sẽ tìm cách mua ngoại tệ và từ đó đẩy giá đô la Mỹ trên thị trường tự do cao hơn ngân hàng. Nhưng từ số liệu xuất nhập khẩu và lượng kiều hối tăng cao trong năm 2023, có thể thấy những biến động về tỷ giá sẽ chỉ diễn ra trong ngắn hạn, không quá căng thẳng như đã từng diễn ra trước đây. Trong ngắn hạn, có thể tỷ giá tăng cao hơn 3%, thậm chí lên 4% nhưng sau đó sẽ giảm dần và cả năm dao động ở biên độ xoay quanh 3%. Bởi lẽ, nhiều khả năng năm nay cả nước vẫn duy trì xuất siêu hàng hóa, cán cân thương mại có thặng dư. Cùng với dòng vốn FDI đang có nhiều tín hiệu lạc quan thì việc căng thẳng tỷ giá chỉ diễn ra trong ngắn hạn. Thậm chí trong điều kiện cần thiết, nếu áp lực tỷ giá hối đoái lên cao, Ngân hàng Nhà nước (NHNN) vẫn có dư địa để có thể sẽ tăng nhẹ lãi suất nhằm đảm bảo tỷ giá ổn định.

Mặt khác, số liệu thống kê cho thấy chỉ số giá CPI năm 2023 chỉ ở mức 3,25% – là mức khá an toàn so với các nước trong khu vực và thấp hơn so với mục tiêu Quốc hội phê duyệt đầu năm (dưới 4,5%). Bước sang năm 2024, lạm phát mục tiêu của Việt Nam ở mức 4-4,5% và cũng được xem là một trong các yếu tố giúp ổn định kinh tế vĩ mô, duy trì lòng tin đối với các nhà đầu tư trong nước và quốc tế. Do đó, theo nhiều chuyên gia kinh tế, cơ quan quản lý có thêm dư địa để giảm áp lực tỷ giá hối đoái và sẽ không có tình trạng biến động lớn.

Tuy nhiên hiện nay NHNN vẫn tiếp tục duy trì chính sách tiền tệ nới lỏng, chấp nhận để tỷ giá tăng ở mức độ vừa phải do lạm phát trong nước vẫn trong tầm kiểm soát, trong khi nền kinh tế cần tiếp tục được hỗ trợ phục hồi. Hơn nữa, khi chính sách tiền tệ toàn cầu bắt đầu nới lỏng, đô la Mỹ có xu hướng mất giá trên diện rộng và sẽ giảm áp lực lên tỷ giá trong nước.